बऱ्याच लोकांचा असा गैरसमज आहे की, सर्व म्युच्युअल फंड्स सारखेच असतात. पण तसे नाही, म्युच्युअल फंडचे अनेक प्रकार आहेत. यातील इक्विटी फंड्स (Equity Funds) आणि डेब्ट फंड्स (Debt Funds) महत्त्वाचे आहेत. या फंडमधील पैसे कुठे गुंतवले जातात यावरून दोन्हींमधला फरक समजून घेऊ. डेब्ट फंड्स एका फिक्स्ड इन्कम सिक्युरिटीजमध्ये गुंतवणूक करतात. तर इक्विटी फंड्स प्रामुख्याने इक्विटी शेअर आणि त्याच्याशी संबंधित सिक्युरिटीजमध्ये गुंतवणूक करतात.

फंड किंवा गुंतवणुकीच्या योजनांप्रमाणेच गुंतवणूकदारांचीसुद्धा वेगवेगळी वैशिष्ट्ये असतात. काही गुंतवणूकदारांना त्यांची उद्दिष्टे साध्य करण्यासाठी जास्त परताव्याची गरज असते, तर काहींना जास्त जोखीम स्वीकारायची नसते. काही गुंतवणूकदारांची उद्दिष्टे दीर्घकालीन असतात, तर काहींची मध्यम असतात. त्यानुसार गुंतवणूकदाराने दीर्घकाळ गुंतवणुकीसाठी इक्विटी फंड्स निवडले पाहिजेत आणि मध्यम कालावधीसाठी डेब्ट फंड्स निवडले पाहिजेत. इक्विटी फंड्समध्ये जास्त परतावा देण्याच्या क्षमतेबरोबरच जोखीमही अधिक असते. त्याच वेळी डेब्ट फंड्स स्थिर असतात, त्यानुसार ते मर्यादित परतावा देतात.

डेब्ट म्युच्युअल फंड म्हणजे काय?

डेब्ट फंड हे असे म्युच्युअल फंड असतात जे सरकारी आणि कॉर्पोरेट बॉण्ड्स मध्ये गुंतवणूक करून आपल्या गुंतवणुकीवर ठराविक व्याजाच्या परताव्याची हमी देतात. शेअर मार्केटमध्ये उपलब्ध असलेल्या इक्विटी फंडपेक्षा डेब्ट फंडमधील गुंतवणुकीवर कमी धोका असतो. म्हणून गुंतणूकदारांसाठी हा फंड सुरक्षित असून तुलनेने इतर फंडपेक्षा यातील जोखीम नगण्य मानली जाते.

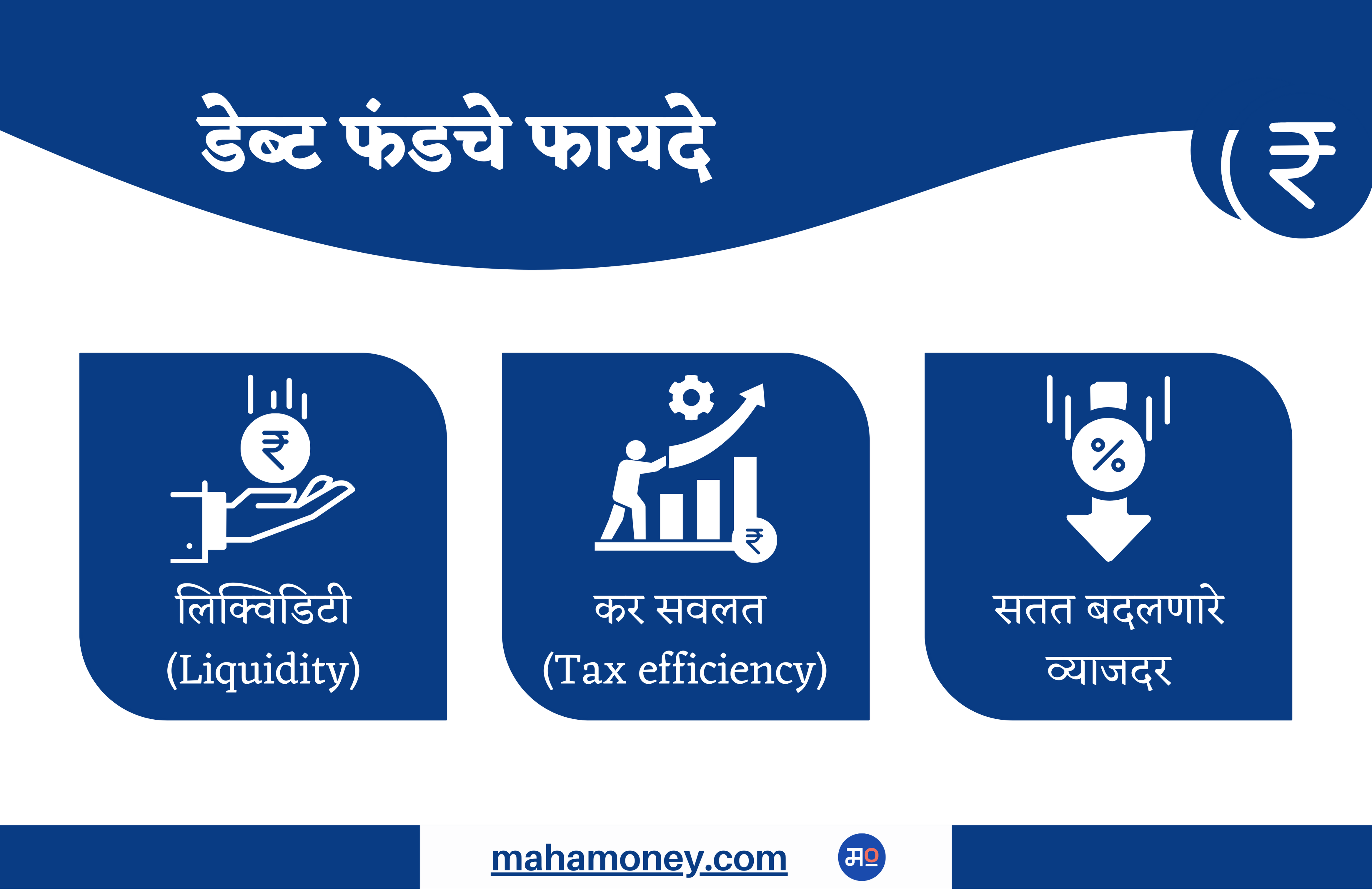

डेब्ट फंडचे फायदे, डेब्ट फंडात गुंतवणूक का करावी?

1. लिक्विडिटी (Liquidity)

गुंतवणुकीच्या पारंपरिक योजनांप्रमाणे डेब्ट फंडांना लॉक-इन पीरियड नसतो आणि ते एक्झिट लोडच्या नियमांना अधीन राहून कधीही रिडीम केले जाऊ शकतात. डेब्ट फंड हे लिक्विड मानले जातात, कारण ते कधीही काढता येऊ शकतात.

2. कर सवलत (Tax efficiency)

एक वर्षापेक्षा अधिक काळासाठी डेब्ट फंडमध्ये केलेली गुंतवणूक ही 20 टक्क्यांपर्यंत कर सवलत मिळवून देऊ असते. एका वर्षापेक्षा कमी कालावधीसाठी डेब्ट फंडमध्ये गुंतवणूक केली असेल तरीही कमी का होईना पण कर सवलत मिळते.

3. सतत बदलणारे व्याजदर

डेब्ट फंड हे ठराविक रकमेचा परतावा देण्याची शाश्वती देत असले तरीही त्यांच्या व्याजदरात कमी-अधिक प्रमाण होण्याची शक्यता असते. मार्केटच्या नियमाप्रमाणे कमी धोका, कमी परतावा हा नियम डेब्ट फंडलाही लागू होतो.

डेब्ट म्युच्युअल फंडचे प्रकार

गुंतवणूकदारांच्या मॅच्युरिटी कालावधी, जोखीम प्रोफाइल आणि गुंतवणूकीचे उद्दिष्ट यावर आधारित गुंतवणूकदारांसाठी विविध प्रकारचे डेट म्युच्युअल फंड उपलब्ध आहेत.

ओव्हरनाईट फंड (Overnight Fund)

हा फंड अशा सिक्युरिटीजमध्ये गुंतवणूक करतो ज्यांचा मॅच्युरिटी कालावधी फक्त 1 दिवसाचा असतो. एवढ्या कमी मुदतीच्या कालावधीमुळे ओव्हरनाईट फंडमध्ये किमान क्रेडिट आणि व्याजदर जोखीम असते. तसेच ते तुलनेने स्थिर असल्याचे समजले जाते.

लिक्विड फंड (Liquid Fund)

लिक्विड फंड हे फक्त 91 दिवसांपर्यंत विशिष्ट प्रकारच्या मॅच्युरिटी असलेल्या डेब्ट आणि मनी मार्केट सिक्युरिटीजमध्ये गुंतवणूक करतात.गुंतवणुकीच्या पारंपरिक योजनांपेक्षा अधिक परतावा देण्याची क्षमता यात आहे. काही लिक्विड फंडांमध्ये इन्स्टंट रिडेम्प्शन सुविधेचा (instant redemption facility) पर्याय देखील असतो. ज्याद्वारे प्रत्येक गुंतवणूकदार, प्रत्येक स्कीममधून प्रत्येक दिवसाला 50 हजारांपर्यंतची रक्कम काढू शकतो.

अल्ट्रा-शॉर्ट कालावधी फंड (Ultra-Short Duration Fund)

अल्ट्रा-शॉर्ट ड्युरेशन फंड डेब्ट सिक्युरिटीज आणि मनी मार्केटमध्ये गुंतवणूक करतात. त्यांच्या पोर्टफोलिओचा कालावधी 3 ते 6 महिन्यांचा असतो.

लो ड्युरेशन फंड (Low Duration Fund)

लो ड्युरेशन फंड डेब्ट सिक्युरिटीज आणि मनी मार्केटमध्ये गुंतवणूक करतात. त्यांच्या पोर्टफोलिओचा कालावधी 6 ते 12 महिन्यांदरम्यानचा असतो.

मनी मार्केट फंड (Money Market Fund)

मनी मार्केट फंड मनी मार्केट सिक्युरिटीजमध्ये जास्तीत जास्त 1 वर्षाच्या मॅच्युरिटीसह गुंतवणूक करतात. अल्प मुदतीसाठी अतिरिक्त पैसे गुंतवण्यासाठी एक चांगला पर्याय आहे. याचा आपत्कालीन निधी म्हणून वापर होऊ शकतो. पारंपरिक गुंतवणुकीच्या योजनांपेक्षा चांगला परतावा निर्माण करण्याची यांची क्षमता आहे.

शॉर्ट ड्युरेशन फंड (Short Duration Fund)

शॉर्ट ड्युरेशन फंड डेब्ट सिक्युरिटीज आणि मनी मार्केटमध्ये गुंतवणूक करतात. त्यांच्या पोर्टफोलिओचा कालावधी 1 ते 3 वर्षांच्या दरम्यान असतो.

मध्यम कालावधीचा निधी (Medium Duration Fund)

मध्यम कालावधीचा फंड कर्ज रोखे आणि मनी मार्केटमध्ये गुंतवणूक करतो. याचा पोर्टफोलिओ कालावधी 3 ते 4 वर्षांच्या दरम्यान असतो.

कॉर्पोरेट बाँड फंड (Corporate Bond Fund)

कॉर्पोरेट बाँड फंड प्रामुख्याने AA+ आणि त्यावरील रेट केलेल्या कॉर्पोरेट बाँडमध्ये गुंतवणूक करतात. मध्यम जोखीम असलेल्या गुंतवणूकदारांसाठी हा एक चांगला पर्याय आहे. ज्यांना तुलनेने कमी जोखीम असलेल्या योजनांमध्ये गुंतवणूक करायची आहे.

क्रेडिट रिस्क फंड (Credit Risk Fund)

हा फंड प्रामुख्याने AA आणि त्याखालील (AA+ रेटेड कॉर्पोरेट बाँड्स सोडून) रेट केलेल्या योजनांमध्ये गुंतवणूक करतो. क्रेडिट रिस्क फंडाचे उद्दिष्ट तुलनेने जास्त व्याजदर देणार्या योजनांमध्ये गुंतवणूक करून जास्त परतावा मिळवणे आहे.

बँकिंग आणि PSU फंड (Banking & PSU Fund)

बँकिंग आणि PSU फंड त्यांच्या मालमत्तेपैकी किमान 80 टक्के बँका, PSU (सार्वजनिक क्षेत्रातील उपक्रम, सार्वजनिक वित्तीय संस्था आणि नगरपालिका संस्थांच्या कर्ज आणि मनी मार्केट सिक्युरिटीजमध्ये गुंतवणूक करतात.

डायनॅमिक बाँड फंड (Dynamic Bond Fund)

डायनॅमिक बॉण्ड फंड सध्याच्या व्याजदरांच्या आधारे भिन्न परिपक्वता असलेल्या कर्ज साधनांमध्ये गुंतवणूक करतात. मध्यम जोखीम असलेल्या आणि मध्यम मुदतीसाठी नियमित उत्पन्न मिळविण्याचा विचार करणाऱ्या गुंतवणूकदारांसाठी हा फंड एक चांगला पर्याय आहे.

गिल्ट फंड (Gilt Fund)

गिल्ट फंड त्याच्या मालमत्तेपैकी किमान 80 टक्के वेगवेगळ्या मुदतपूर्तीसह सरकारी रोख्यांमध्ये गुंतवतात. हे फंड तुलनेने स्थिर गुंतवणुकीपैकी मानले जातात. यातील क्रेडिट जोखीम फारच कमी असते. यामुळे जोखीम टाळणाऱ्या गुंतवणूकदारांसाठी गिल्ट फंड हा एक चांगला पर्याय ठरू शकतो.