Income Tax Return: आर्थिक वर्ष 2023 आणि असेसमेंट वर्ष 2024 चे इन्कम टॅक्स रिटर्न भरण्याची अंतिम तारीख 31 जुलै, 2023 आहे. त्यामुळे वैयक्तिक पातळीवर जे पगारदार/नोकरदार उत्पन्न मिळवत आहेत; त्यांची पुरावे सादर करण्यासाठी धावपळ सुरू झाली आहे. पण आपण कोणत्या उत्पन्न गटात मोडतो आणि इन्कम टॅक्स रिटर्न भरण्यासाठी कोणता फॉर्म भरणे आवश्यक आहे, हे जाणून घेणे गरजेचे आहे.

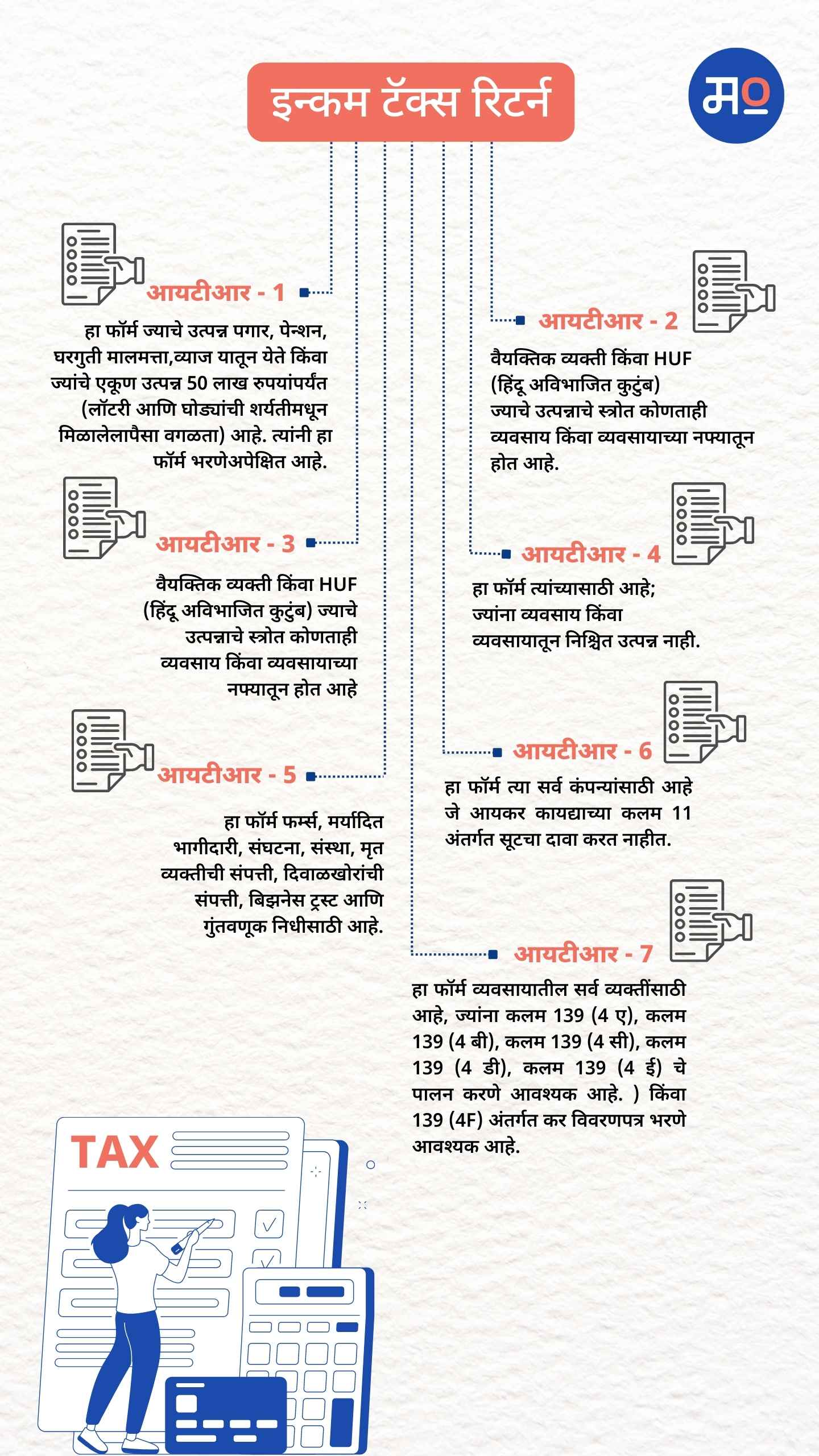

इन्कम टॅक्स कायद्यातील तरतुदीनुसार, रिटर्न फाईल करण्यासाठी फॉर्म-1 ते फॉर्म-7 असे वेगवेगळे फॉर्म आहेत. हे फॉर्म कोणी आणि कसे भरावेत. याचे नियम आहेत. पण बऱ्याच जणांना याची माहिती नसल्यामुळे बहुतेक जण आयटीआर-1 फॉर्म भरतात. हा फॉर्म भरण्यासाठी अत्यंत सुलभ आहे. म्हणून या फॉर्मला सहज फॉर्म असेही म्हटले जाते. पण हा फॉर्म कोणी भरावा आणि कोणी भरू नये. याची रीतसर माहिती असणे गरजेचे आहे. अन्यथा तुमच्याकडून चुकीचा फॉर्म भरला जाऊ शकतो आणि त्यामुळे तुमचे आर्थिक नुकसान होऊ शकते. यासाठी आज आपण आयटीआर-1 फॉर्म कोण भरू शकत नाही. याबद्दल अधिक माहिती घेणार आहोत.

जर एखाद्या वैयक्तिक व्यक्तीला एका आर्थिक वर्षात 50 लाखापेक्षा जास्त उत्पन्न मिळत असेल तर ती व्यक्ती आयटीआर 1 फॉर्म भरू शकत नाही. त्या व्यक्तीला रिटर्न फाईल करण्यासाठी फॉर्म- 2 भरावा लागेल.

जर एखाद्या व्यक्तीकडे एकच घर असेल तर ती व्यक्ती आयटीआर-1 फॉर्म भरू शकते. पण जर त्या व्यक्तीकडे एकापेक्षा जास्त घरे असतील त्याला फॉर्म- 1 भरता येणार नाही.

आपल्या सगळ्यांना माहिती आहे की, इन्कम टॅक्स कायद्यातील तरतुदीनुसार शेतीतून मिळणाऱ्या उत्पन्नावर टॅक्स लागू होत नाही. त्यामुळे रिटर्न फाईल करण्यासाठी शेतीतून 5 हजारांपेक्षा जास्त इन्कम मिळणे अपेक्षित आहे. पण शेतीतून मिळणाऱ्या उत्पन्नावर टॅक्स लागू होत नाही. यासाठी टॅक्स स्लॅब रेट फिक्स करावा लागेल आणि अशा केसेसमध्ये आयटीआर- 1 भरता येणर नाही.

जर एखाद्या करपात्र आणि पगारदार व्यक्तीकडे अनलिस्टेड कंपनीचे शेअर्स असतल तर त्या व्यक्तीला इन्कम टॅक्स रिटर्न फाईल करताना फॉर्म 1 भरता येणार नाही.

जर एखादी व्यक्ती एका कंपनीची संचालक आहे; तर अशा केसेसमध्ये ती व्यक्ती आयटीआर- 1 फॉर्म भरू शकत नाही.

इन्कम टॅक्स कायद्यातील कलम 194N अनुसार एखाद्या व्यक्तीने 1 कोटी रुपयांपेक्षा जास्त रक्कम बॅंक आणि पोस्ट ऑफिसमधून काढली असेल तर त्या व्यक्तीला आयटीआर 1 फॉर्म भरता येणार नाही.

जर एखादी पगारदार व्यक्ती शेअर्स किंवा म्युच्युअल फंडमध्ये गुंतवणूक करत असेल तर ती व्यक्ती आयटीआर-1 फॉर्म भरू शकते. पण त्या व्यक्तीने ते शेअर्स किंवा म्युच्युअल फंडची विक्री केली तर तो आयटीआर- 1 फॉर्म भरू शकत नाही. त्याला आयटीआर- 2 किंवा आयटीआर- 3 फॉर्म भरावा लागेल.

जर एखादी व्यक्ती इन्कम टॅक्स कायद्यातील तरतुदीनुसार हिंदू अविभक्त कुटुंब (Hindu Undivided Family-HUF) या सुविधेचा वापर करत असेल तर ती व्यक्ती आयटीआर- 1 फॉर्म भरू शकत नाही.

जर एखादी वैयक्तिक व्यक्ती आयटीआर 1 ची पात्रता पूर्ण करत आहे. पण त्या व्यक्तीची भारताबाहेर प्रॉपर्टी असेल तर ती व्यक्ती आयटीआर- 1 फॉर्म भरू शकत नाही.

कोरोनानंतर बरेच जण फ्री-लान्स म्हणून काम करत असतील तर त्यांना मिळणारे उत्पन्न हे बिझनेस किंवा व्यावसायिक उत्पन्न मानले जाते. पण अशावेळी आयटीआर-1 फॉर्म भरू शकत नाही. त्यांना आयटीआर- 4 किंवा आयटीआर- 3 फॉर्म भरावा लागेल.